この記事は、『株式投資第4版』(ジェレミー・シーゲル著)の要約記事です。

シーゲルは、データを基にした緻密な分析で、「株式投資の世界的権威」として有名。

内容としては、「第1章 1802年以降の株式、債券の投資利回り」です。

結論としては、「1800~2000年で、他の投資商品と比べてみても、株式の利回りは圧倒的に高い」です。

この記事でわかること

- 過去200年。株式が他の投資商品を圧倒していているデータ

- 特に債券と株式の比較が詳しい

- 投資家が、株式投資を一番に考えるべき理由

この記事を書いたひと

- 国内外株式投資、インデックス投資

- 【現役】株式投資歴11年

- 「株式投資第4版」愛読者

難しく感じると言われる投資本ですが、「結論」を読むだけで大丈夫。

本書は、さまざまなデータが出てくるため、とっつきにくい。

しかし、この本が言いたいことは一つ。

「それでも株式が最高の投資先だ!」(本書の帯より)という結論。

「株式投資第4版」は、図・表が多く、難しく感じる本。

そこで、図や表を見なくても、結論が分かるように要約しました。

Contents

【要約】第1章 1802年以降の株式、債券の投資利回り

結論

- 過去200年間、米国株の実質利回りは、複利ベースで年率7%。他の投資商品を圧倒している。

- 長期的に安定している理由は、明らかではない

- 時に株価は大きく下落する。しかし、経済成長をもたらすファンダメンタルがしっかりしていれば、長期的には株価は回復する

- 株式の利回りの優位性は、自由市場経済に傾倒した国が増加したことが考えられる

- 仮に資本主義経済が衰えた場合、どの資産が価値を維持するのかは不明

「過去を知らずにして未来を語る術など、私は知らない」

パトリック・ヘンリー 1775

誰でも金持ちになれる

ゼネラル・モータースの財務担当役員 ラスコフ。

1929年 「誰でも金持ちになれる」と題されたインタビュー記事で、ラフコフは次のように語る。

「毎月15ドルを優良株に投資する。20年後には、8万ドルになる」

これは、年率24%もの高い利回りを意味した。

強気相場に沸く1920年代アメリカ。

労せずして大金が得られると、多くの人が株に熱狂した。

しかし、1929年世界大恐慌で、株は暴落。

ラフコフは、厳しい非難を浴びることとなる。

「最悪の犯罪人」とまで言われた。

ラフコフの助言は、本当に間違っていたのか?

答えは、「ノー」である。

なぜなら、実際にラフコフの助言に従い、毎月15ドル投資をすると、30年後には6万ドルになったからだ。

これは、ラフコフが予想した年率24%には及ばないが、年率12.72%に相当する。

株価暴落を理由に株式投資をしなかった者は、辛抱強く買い増した者に、大きく遅れをとったのだ。

ラフコフが示した相場見通しは、重要なテーマを浮き彫りにした。

- 過去100年に渡り、株式への投資利回りが、常にその他の投資商品を上回ったこと

- 1929年の大暴落でさえ、株式への長期投資の優位性は優れていたこと

である。

1802年以降の資本市場の利回り

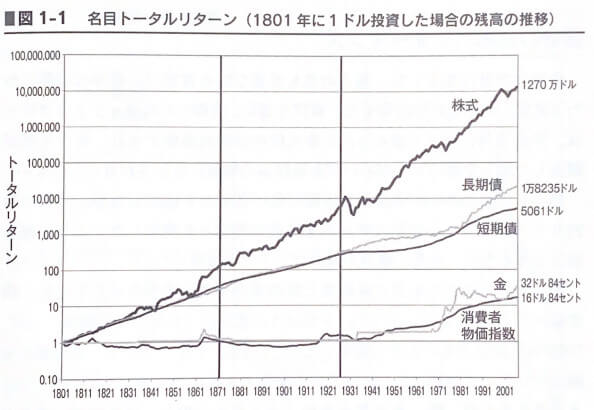

本章では、過去200年を3つの時期に区分する

| 第Ⅰ期 | 1802~1870 | 米国株市場ができたころ~工業国へ |

| 第Ⅱ期 | 1871~1925 | 米国が政治的・経済的にも最強国となる |

| 第Ⅲ期 | 1926~現在(2006) | 世界恐慌、第2次大戦を経て現代 |

ポイントは、

- 株式のトータルリターンが一番高い

- 1802年に1ドルの投資 → 2006年に1,270万ドルに

- 1929年世界恐慌。図ではほとんど目立たないくぼみ程度

1929年の世界恐慌は、弱気相場となった。

投資家が恐れる弱気相場も、株式のトータルリターンの上昇角度が大きいため、図ではほとんど目立たない。

しかし、実際の資産は、ここで示したトータルリターンほど順調に蓄積されない。

なぜなら、投資家が、株式の配当金やキャピタルゲインを使ってしまうからである。

投資家が、まったく資産に手を付けず、長期に渡って累積投資をすることはまずありえない。

たとえ自分の代で、手を付けなくとも、遺産の相続人か遺産を遺贈された財団が使うことになる。

株式投資は、世代をまたいで1ドルを何百万ドルにも増やす力を持つ。

しかし、辛抱強く投資を続けることができる投資家は少ない。

債券の長期パフォーマンス

債券は、

- 株式のもっとも重要な競合資産

- 長期に渡る確定した支払いを約束

- 発行企業が倒産しない限り、利払いが企業業績に左右されない

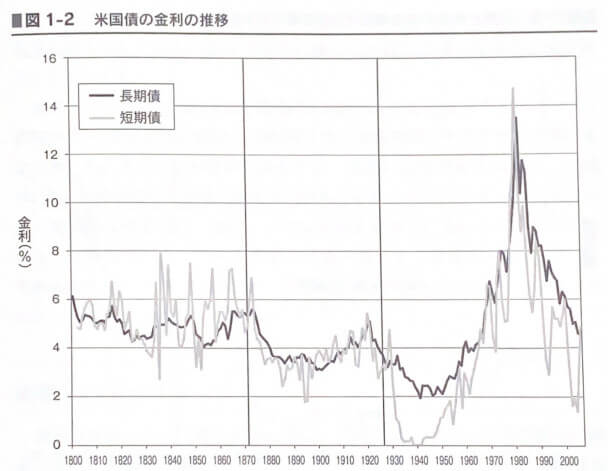

図1-2は、過去200年間の長期債と短期債の金利の推移を示している。

ポイントは、

- 1800~1926年までは、比較的狭い範囲内での小動きに終始

- 1930年代の大恐慌で、短期債の金利は0%近くまで下落

- 1970年代に入ると、金利はかつてないほどに急上昇

1930年代の大恐慌では、長期国債の利回りも、歴史的低水準の2%まで下落。

第2次世界大戦中~戦後(1940~1950年)、1950~1960年代まで。

政府は、政策上の理由から、人為的に低金利を維持した。

1970年代に入ると、金利はかつてないほどに急上昇。

高いインフレが、原因である。

金利高騰にあえぐ国民の声に応え、ポール・ボルカー議長率いるFRBは、金融引き締めを実施。

1982年までに、インフレと金利高騰を終息させた。

金利の動向は、インフレ率と連動している。

つまり、債券利回りを理解するためには、物価の動きを知る必要がある。

金本位制の終焉と価格の安定

【補足】金本位制と通貨管理制 ※知っている方は読み飛ばしてください

ここでは、「金本位制度」「通貨管理制度」の話がでてきますが、簡単に説明をします。

なぜなら、この2つを理解しておかないと読んでも意味が分からないからです。

ポイント

金本位制は、保有する金(きん)の量によって発行する貨幣が制限されること

金本位制とは、金をお金の価値の基準とする制度です。

政府の銀行が、発行した紙幣と同額の金を保管しておき、いつでも金と紙幣を交換することができる制度。

引用 NHK for school

通貨管理制とは、金の保有量とは無関係に法律で定められた通貨制度に基づいて、その国の中央銀行、日本では日本銀行が貨幣の量を管理する制度。

引用 NHK for school

以下のリンク先が「マンガ」(動物)の説明で、とても分かりやすいです。

まなぼう マンガで分かる経済入門 2.管理通貨制度のはじまり

金本位制度は、いざとなったら、紙の紙幣はいらないからと、金(きん)と交換できた。

ただ、不況になると、みんなが金(きん)を求めて、紙幣を握りしめ、ワーと銀行へ殺到するから・・・

ここからが要約

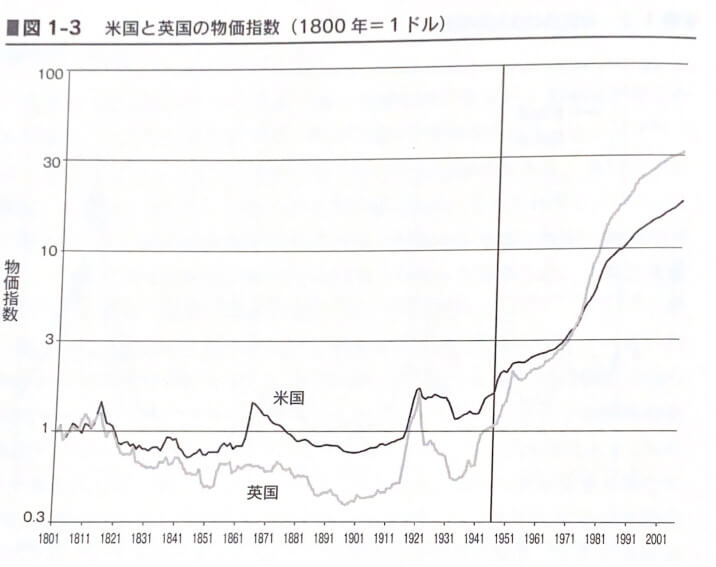

図1-3は、米国と英国の物価動向を示したものである。

ポイントは、

- 1945年ごろから、両国とも急激に物価が上昇している

その理由は、世界恐慌や第二次世界大戦を経て、金本位制度から管理通貨制に切り替えたから。

金本位制度は、通貨供給量を制限し、インフレを抑制する効果がある。

管理通貨制は、通貨発行量に法的な制限がない。

そのため、物価水準は、政治・経済の動向に大きく左右される。

つまり、管理通貨制での物価の安定は、中央銀行の手腕にかかってくる。

具体的には、

- いかに通貨の供給量を制限するか

- いかにインフレを抑えるれるか

第2次世界大戦後、インフレが続いたからといって、金本位制度が管理通貨制より優れているとは言えない。

なぜなら、経済危機に対して硬直的な金本位制で、1930年代多くの銀行が破綻したからだ。

管理通貨制は、正しく適用されれば、インフレは押さえられる。

また、金本位制では不可能だった銀行危機や深刻な不況を防ぐことができる。

長期投資では、金(ゴールド)は、インフレの守りになる。

しかし、それ以上のものは期待できない。

長期投資家のポートフォリオの利回りにとって、大きな足かせになるだろう。

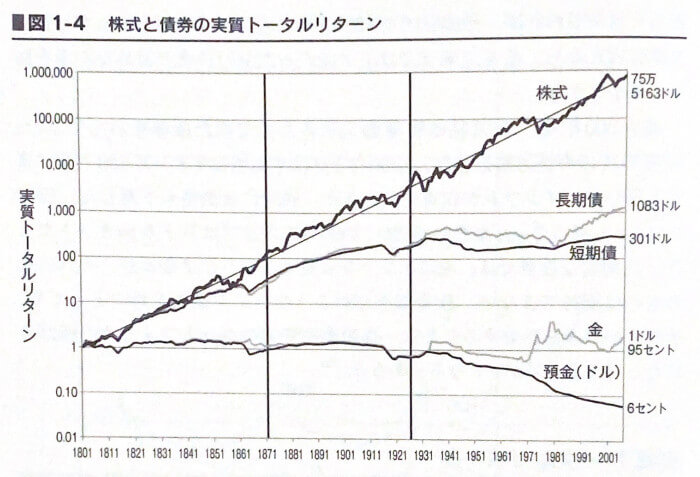

【ここがポイント!】実質トータルリターン

図1-4は、図1-1(名目トータルリターン)に、インフレ率で修正したものである。

ポイントは、

- 他の投資商品と比べて、株式のトータルリターンが圧倒的に高いこと

- 株式は、長期の安定性にも優れている

- 株式の実質トータルリターンは、年率6.6~7.0%を維持

図1-4の株式の小幅な上下動(線のギザギザ)は、株式相場の上昇期と下降期を表す。

長期的な視点で見れば、株式のリスクの見方も変わる。

短期では、株式相場での上下の変動が大きく見えるため、リスクが高く見える株式。

しかし、長期で見れば、価値の大幅な上昇を考慮すれば、大したことがないからだ。

安定的に拡大する株式に比べ、長期・短期国債とも大きく低下している。

長期・短期国債は、1926年以降、特に第二次世界大戦後には、非常に低くなっている。

利回りの解釈

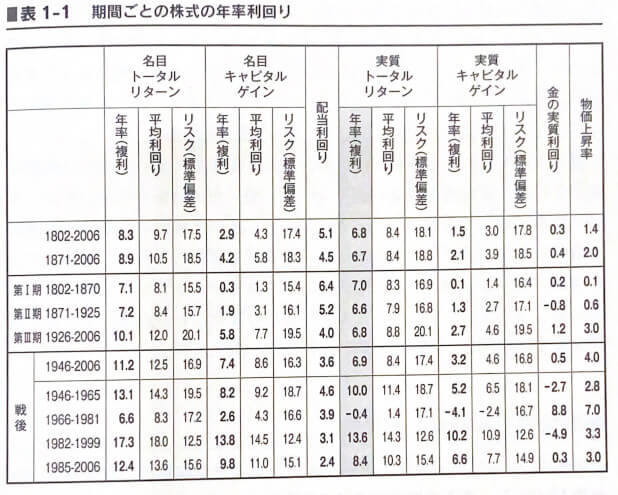

表1-1は、過去200年における米国の株式の投資利回りをまとめたものである。

ポイントは、

- 過去200年(1802~2006年)にわたり、株式の年率『6.8%』と高い数字

- これは、金融資産の価値が10年ごとに倍増したことを示す

また、3つの期間、いずれでも、株式投資の利回りが、非常に安定している。

| 年率(%) | |

| 第Ⅰ期(1802~1870) | 7.0 |

| 第Ⅱ期(1871~1925) | 6.6 |

| 第Ⅲ期(11926~2006) | 6.8 |

インフレは、すべて第二次世界大戦後(1946~2006)に起こっている。

しかし、目立ったインフレがなかった大戦以前と以後を比べても、投資利回りは全く同じ水準である。

短期的な価格変動も、長期投資で相殺され、非常に安定した利回りを生み出している。

過去200年、歴史は劇的に変化してきた。

それにもかかわらず、株式投資は、驚くほど安定して投資家に富をもたらした。

- 米国は、農業国から工業国へ。さらにサービスや技術中心の経済へと発展

- 世界各国は、金本位制度から管理通貨制度へ移行

- 情報は、いまや世界中どこにでも瞬時につたえることができるようになった

短期投資の利回りと変動性

1982~1999年は、米国株式史上最大の強気相場となる。

投資利回りは、年率13.6%を記録。

これは、過去200年平均利回り年率6.8%の2倍である。

ただし、この強気相場は株価を上昇させすぎた。

これに続く弱気相場、回復を経て、株式は2006年現在落ち着いている。

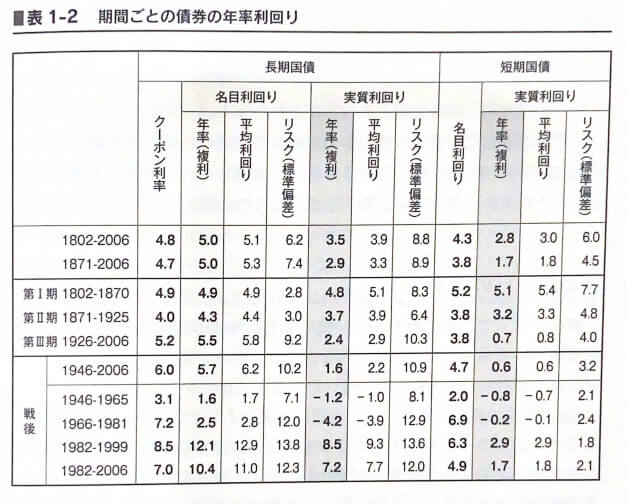

債券の実質利回り

長期の株式投資が、継続的に高い利回りを記録してきたのに比べて、債券はパっとしない。

表1-2は、過去200年における長期・短期国債の利回りをまとめたものである。

ポイントは、

- 国債の利回りは、かなり低い

- 過去200年(1802~2006)の平均は、長期国債の年率3.5%、短期国債の年率2.8%。(株式投資の利回り年率6.8%)

| 長期国債 年率(%) | 短期国債 年率(%) | |

| 第Ⅰ期(1802~1870) | 4.8 | 5.1 |

| 第Ⅱ期(1871~1925) | 3.7 | 3.2 |

| 第Ⅲ期(1926~2006) | 2.4 | 0.7 |

表のように、第Ⅰ期から第Ⅲ期へと時代を経るごとに年率が減っている。

- 長期国債の年率 第Ⅰ期4.8% → 第Ⅲ期2.4%へ低下

- 短期国債の年率 第Ⅰ期5.1% → 第Ⅲ期0.7%へ低下

年率2.4%は、金融資産の価値を2倍にするのに、『32年』かかることを意味する。

年率0.7%は、金融資産の価値を2倍にするのに、『100年』かかることを意味する。

株式投資(年率6.8%)では、約10年で2倍にできることを比べても、ずいぶん長くかかる。

結論としては、長期的には、債券と比べて株式の優位性は圧倒的である。

債券利回りの低下

戦後、大きく伸びた株式の利回りに比べて、債券の利回りは振るわなかった。

その理由は、5つ。

- 金本位制から通貨管理制への移行が、債券の利回りに大きく影響したから

- 長期債に比べて、短期債の実質利回りの方が大きく低下したから

- 大恐慌後、投資家が株式から資金を引き揚げ、預金や債券を買いあさったから

- 1940年代、FRBが債券を買い支えたため

- 債券市場が、世界で最も流動性のある活発な市場に変容したから

簡単に言うと、

「債券をみんなが買うと、債券が値上がりして、金利が下がる」

「債券をみんなが売ると、債券が値下がりして、金利が上がる」

| みんなが買う | 債券値上がり | 金利ダウン |

| みんなが売る | 債券値下がり | 金利アップ |

※ より詳しく債券について知りたい方は、どうぞ

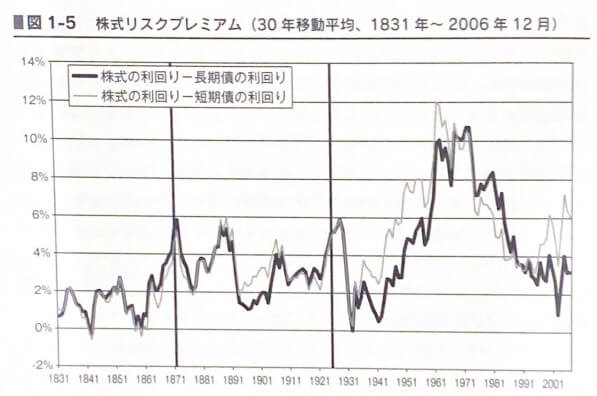

株式リスクプレミアム

「株式リスクプレミアム」とは、「株式を保有することで得られる投資利回り」と「短期国債の利回り」の差のこと。

株式リスクプレミアム = 株式投資の利回り - 短期国債の利回り

ポイントは、

- 1920年代以降、株式リスクプレミアムが大きく上昇

異常なほどの高水準の株式プレミアムが続くが、今後も安定的に続くとは考えにくい。

1930~40年代は、株式の価値が過小評価され、逆に国債の価値が過大評価された時代だった。

結果として、株式の投資利回りは高く、債券の利回りは低くなったため、株式プレミアムが大きくなったのだ。

株式と債券の価値が正しく評価されるにしたがって、株式プレミアムは縮小する。

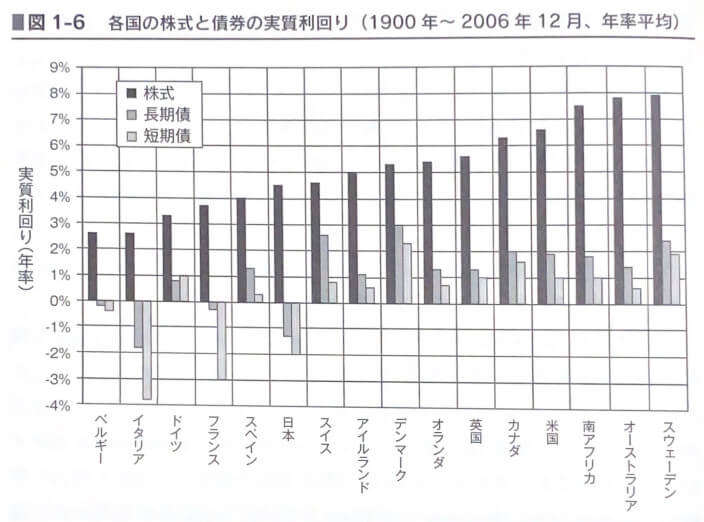

世界的な株式と債券利回り:長期投資のためのグローバル株式

本書 第3版を出版した1994年。

私の結論に、ある疑問を投げかけたエコノミストもいた。

米国など成功した株式市場は、集中的に研究される。

しかし、ロシアやアルゼンチンのような株式が低迷したり、市場が消滅した国は無視されているのではないか?

その後、3人のエコノミストが「株式市場の真実」という本を出版。

過去1世紀、16ヶ国を調査。

どの国でもみられる、株式の圧倒的な優位性を証明した。

ポイントは、

- 16ヶ国、株式利回りはかなりのプラス。いずれも戦争、景気後退など悲劇が襲ったにもかかわらず

- 米国だけがよかったわけでない。スウェーデン・オーストラリア・南アフリカの方が、実質利回りは高い

- 米国で見られた、「株式利回りが、債券利回りを大きく上回った」ことは、16ヶ国すべてで見られた

16ヶ国、すべてで株式の利回りは、債券を上回り、その差も非常に大きいことも頻繁にあった。

国際的な研究は、株式の優位性をより強調するものとなった。

結論:長期投資のための株式

結論

- 過去200年間、米国株の実質利回りは、複利ベースで年率7%。他の投資商品を圧倒している。

- 長期的に安定している理由は、明らかではない

- 時に株価は大きく下落する。しかし、経済成長をもたらすファンダメンタルがしっかりしていれば、長期的には株価は回復する

- 株式の利回りの優位性は、自由市場経済に傾倒した国が増加したことが考えられる

- 仮に資本主義経済が衰えた場合、どの資産が価値を維持するのかは不明

まとめ

この記事では、『株式投資第4版』の「第1章1802年以降の株式、債券の投資利回り」を要約しました。

- 株式投資の利回りが、他の投資商品と比べて圧倒的に高いこと

- 株式投資の利回りは、高いだけでなく安定していること

- 債券の利回りが、パっとしないこと

非常に評価の高い投資本で、学ぶことも多いです。

ぜひ、今日からの投資活動に本書の要約を取り入れてみてはいかがでしょうか?