この記事は、『株式投資第4版』(ジェレミー・シーゲル著)の要約記事です。

シーゲルは、データを基にした緻密な分析で、「株式投資の世界的権威」として有名。

内容としては、「第2章リスク、リターン、資産配分」です。

結論としては、「債券と普通株を混ぜた投資は、リスクは少なく、リターンが大きい」です。

この記事でわかること

- 【長期投資】株式投資が、リスクが低いこと

- 投資において、保有期間を長くする必要性

- 「株+債券」の投資が優れていること

この記事を書いたひと

- 国内外株式投資、インデックス投資

- 【現役】株式投資歴11年

- 「株式投資第4版」愛読者

難しく感じると言われる投資本ですが、「結論」を読むだけで大丈夫。

本書は、さまざまなデータが出てくるため、とっつきにくい。

しかし、この本が言いたいことは一つ。

「それでも株式が最高の投資先だ!」(本書の帯より)という結論。

「株式投資第4版」は、図・表が多く、難しく感じる本。

そこで、図や表を見なくても、結論が分かるように要約しました。

Contents

要約

結論

- 【短期投資】株式のリスクは、債券より高い

- 【長期投資】株式のリスクは、債券より低い

- 今後20~30年間のインフレについて、不確定要素が多い

- 30年物の米国債より、普通株を混ぜて分散させたポートフィリオのほうが、はるかに安定している

この世に絶対確実な投資などあるだろうか?

気づいていると思うが、債券に投資することは、物価水準や購買力に投機していることにほかならない

アーヴィング・フィッシャー 1912

リターンとリスクの測定

金融と資産運用の基本は、「リスク」と「リターン」である。

投資対象のリスクとリターンを特定することができれば、投資家は最良のポートフォリオを得ることができる。

しかし、債券や株式投資のリスクとリターンは、物理の実験とはわけが違う。

すなわち、完全な条件を整え、特定の定数を変更するだけで、正確な答えが得られるようなものではない。

そうはいっても、投資において未来を理解するためには、過去から学ぶ必要がある。

本章では、長期ではリスクの特性が変化すること。

そのため、投資家の想定投資期間によって資産配分が大きく変わることを示していこう。

保有期間とリスク

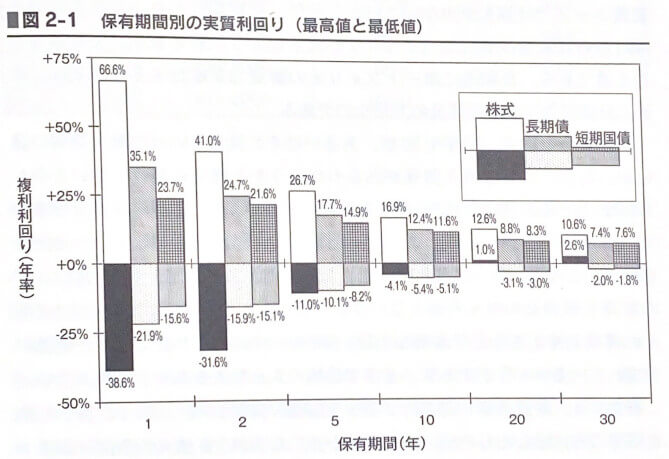

図2-1は、1802年以降の保有期間(1~30年)ごとに、株式をはじめとした投資商品の利回りを示したものである。

ポイントは、

- 1年のように、保有期間が短いと株式は、リスクが高い(儲かる66.6%、損する38.6%)

- 保有期間が長くなればなるほど、株式のリスクは減り続ける

- 株式の保有期間17年を超えると、実質ベースで損をしない

長期に渡って株式投資を続けるのは、債券投資よりリスクが高いように思われがちだ。

しかし、実際は全く逆。

長期投資の場合、株式投資のほうが、債券投資よりリスクは低い。

長期投資における保有期間の長さは、多くの投資家が思っているよりはるかに重要である。

保有期間というと、一つの投資商品を長く保有することを思い浮かべる。

しかし、重要なのは、ポートフォリオの中に株式や債券が含まれているかである。

つまり、保有期間の途中で、銘柄の入れ替えがあっても構わない。

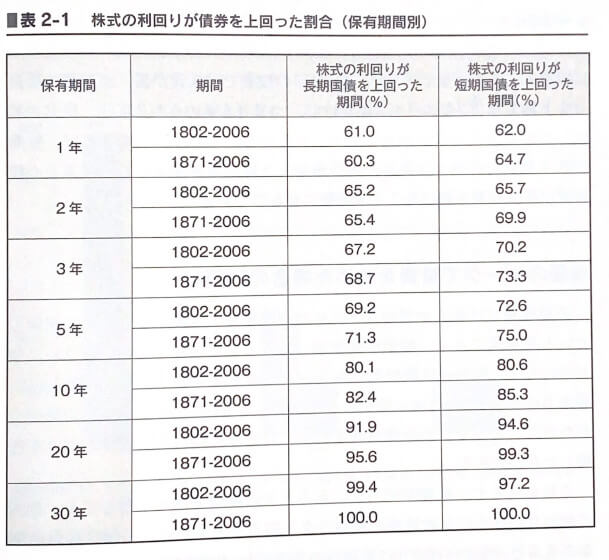

表2-1は、株式投資の利回りが、債券投資を上回った割合を保有期間ごとに示したものだ。

ポイントは、

- 保有期間が長くなればなるほど、株式投資の利回りは債券より優れている

- 保有期間30年になると、株式投資の利回りはほぼ100%(債券を超える)

- 債券を長く保有しても、長期の株式投資ほど報われない

ただし、1つだけ注意点がある。

短期投資では、株式の利回りは債券を下回る点だ。

つまり、5年保有したら、2年ほど株式投資の利回りは、債券・銀行預金に劣ってしまう。

別の言い方をすれば、短期の株式投資は、債券・銀行預金の利回りを下回る確率が高い。

そのために、短期の株式投資をする多くの投資家は、株式投資を続けることが困難になるのだ。

株価のピークで投資を始めた場合の利回り

優れた投資家でも、「株価が高値圏にある時は買ってはいけない」と信じている者が多い。

しかし、長期投資の場合、それは間違いである。

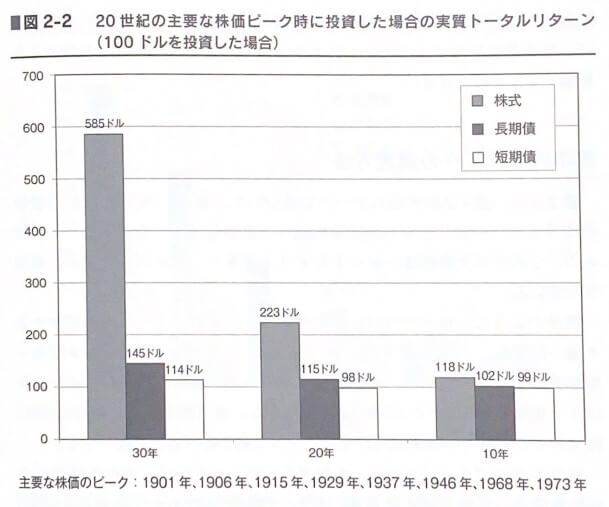

図2-2は、過去100年に訪れた8回の株価のピークで株を買い、それぞれの保有期間でみた実質リターンの比較である。

ポイントは、

- 株価がピークで買っても、30年保有すれば、リターンがきわめて高いこと

- 株価のピークで株を買っても、他の金融資産と比べても圧倒的にリターンが高いこと

- 長期に保有することができれば、株価が高値に見えても気にしなくてよい

もし、投資家が株価の高値と安値を正確に言い当てることができれば、すばらしい投資結果が得られる。

しかし、実際にはかなり難しい。

「暴落前に株を高く売った」は、毎回うまく行うことはできない。

当然、読み間違えて損失を出すこともある。

長い目で見れば、「最高値で株を売却すること」は、株式を長期保有する投資家に打ち勝つことを保証するものではない。

標準的なリスクの測定方法

図2-3は、過去200年間のデータに基づいて算出された株式、債券のリスクを表したものである。

ポイントは、

- 1年目の株式のリスクは、18%。債券(9%)よりもリスクがはるかに高い

- 保有期間20年を過ぎると、株式のリスクは、債券のリスクより低くなる

- 株式のリスクは、保有期間が長くなるにつれ、大きく減少する

ランダムウォーク仮説では、将来の利回りと過去の利回りとは全く関係ないと説く。

ランダムウォーク仮説に基づいたリスクを保有期間ごとに示すことができる。

【補足】「ランダム・ウォーク仮説」のポイントは、

- 株価の値動きは、どの時点においても長期的にも短期的にも「上昇と下降の可能性」がほぼ同じ

- 「今日の株価」と「明日の株価」、それぞれ独立した事象で因果関係はない

- 過去のトレンドやデータによって、将来の値動きを予測することは不可能

※ここでは、ランダムウォーク仮説は「使えない」と話が進むので、理解できなくてもOK

しかし、ランダムウォーク仮説は、株式には適用できないことが分かる。

なぜなら、ランダムウォーク仮説に基づいたリスクよりも、実際は大きくリスクは減少しているからである。

一方、債券のリスクは、ランダムウォーク仮説に基づいたリスクよりも、リスクは減らない。

なぜなら、「平均乖離」が働くからだ。

「平均乖離」とは、平均の数字から一度ずれると、平均の数字に戻るどころか、さらに本来の数字から離れていくこと。

インフレが加速しはじめると、「平均乖離」はさらに強くなる。

その結果、債券投資家が、インフレ率を上回る投資利回りを獲得することは不可能になる。

株式と債券の利回りの相関

債券の利回りは、株式の利回りに劣る。

しかし、債券をポートフォリオに組み入れることで、全体のリスクを減らすことができる。

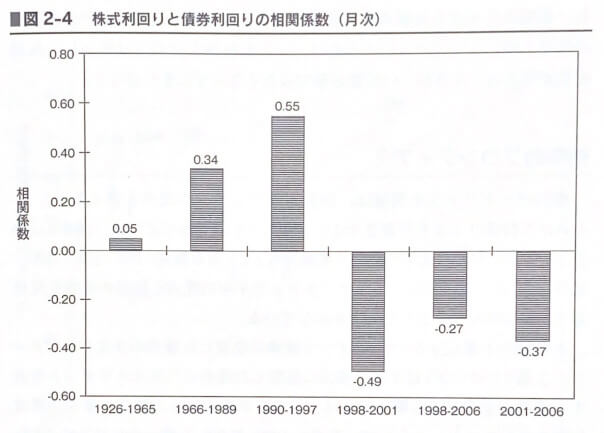

図2-4は、株式と債券が、いかに密接に関わり合っているか(相関)を示したものである。

| 相関係数 | |

| +(プラス) | 分散効果が低く、リスクが高い |

| -(マイナス) | 分散効果が高く、リスクが低い |

ポイントは、

- 1926~1997年は、相関係数が「+」。

- 1926~1997年まで数字が大きくなる。すなわち、分散効果が徐々に少なくなり、リスクが上がる

- 1997年から相関係数がマイナスへ。すなわち、分散効果が高くなり、リスクが減る

1926~1997年、相関係数が「+」になったのは、なぜか?

金本位制度から管理通貨制度への移行が原因である。

1920~1930年代、金本位制度のもと、景気悪化は、物価下落を伴った。

すなわち、景気悪化で、「株価が下落+債券の価格上昇」がセットだった。

しかし、管理通貨制度に移行すると、景気悪化では、物価上昇を伴うようになる。

なぜなら、政府が景気悪化を食い止めようと金融緩和を行い、それが物価を高くしてしまうからだ。

1998年以降、相関関係は、大きく「-」に変化する。

変化の背景は、アジア通貨危機など、世界全体に及ぶ経済の混乱である。

アジア通貨危機は、1997年タイから発生。

急激な通貨の下落現象であり、以下のようにアジア各国に大きな影響を与えました。

この経済の混乱では、通貨の暴落と物価の下落を招いた。

この現象は、1930年代の状況によく似ていた。

そのため、投資家は安全資産として、株式から米国債に資金を非難させた。

米国の長期債は、株式相場の暴落を恐れる投資家にとって、格好の資金の避難先になったのである。

株価が急落すると、米国長期債に資金を非難させる傾向は、長く続く。

債券は、長期的なリスク分散に適した資産と本当にいえるのか?という疑問が残る。

なぜなら、多くの投資家による米国債への避難する行動が、債券の価格を押し上げ、国債の利回りを低くしてしまうからだ。

効率的フロンティア

ここは、難しいので読み飛ばしていいとのこと(本文中より)

ここの結論は、「債券に株式を混ぜて投資したほうが、リスクが減る」です。

現代ポートフォリオ理論では、投資対象資産の構成比率を変えることで、どれほど投資リスクを分散できるかを論じる。

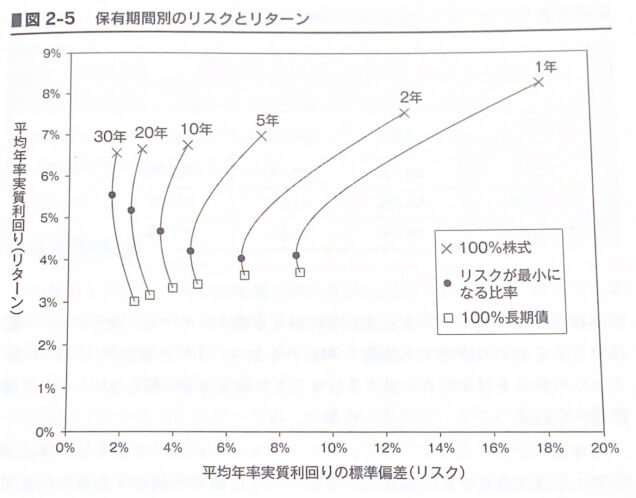

図2-5は、保有期間ごと、ポートフォリオ内の株式と債券の割合を変えた際、リスクとリターンを示したものである。

ポイントは、

- ポートフォリオ内で、株式と債券の割合を変えると、リスクとリターンが変わること

- 曲線が上にいけばいくほど、株式の割合が高くなる

- 【重要】どの保有期間でも、債券に株式を適度に加えると、リスクは最小になる

- リスクが少なくリターンが大きい(●)を超えて、株式の割合を増やすと、リターンもリスクも増える

図2-5の曲線は、「効率的フロンティア」と呼ばれ、現代ポートフォリオ理論の中核をなす分散投資理論の基礎となる考え方である。

図中、投資資金を

100%債券に投資した場合、リスクとリターンは、□

100%株式に投資した場合、リスクとリターンは、×

各保有期間、もっともリスクが少ない株式と債券の割合を示す場所が、●

効率的フロンティアは、ポートフォリオにおけるリスクとリターンが、「トレードオフの関係」にあることを意味する。

「トレードオフ」とは、両立できない関係性。

ここでは、「リスクが低くして、リターンは高くしたい」はムリという意味。

望ましい資産配分

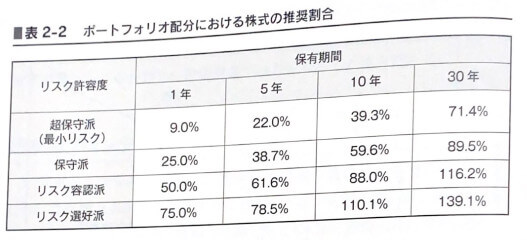

投資家は、ポートフォリオのうち何パーセントを株式に投資するべきだろう?

結論は、「保有期間30年を超えるならば、どのようなリスクの取り方をしても70%以上株式に投資せよ」です。

リスクを徹底して避ける「超保守派」から、リスクを全くいとわない「リスク選好派」。

表2-2は、それらの特徴を持つ投資家を、保有期間に応じて、株式を持つ割合を示したものだ。

ポイントは、

- リスクを徹底して避けたい投資家でも、30年保有するつもりなら、ポートフォリオ内で株式71.4%を保有するべき

- リスクを容認する、リスクを好む投資家は、30年保有するつもりなら、ポートフォリオ内で株式100%(以上)保有するべき

- 30年保有ならば、どんなリスクを取り方をしても、ポートフォリオ内で株式70~100%保有するべき(意外に高い割合)

保有期間が伸びれば伸びるほど、劇的に株式を保有するべき割合が増える。

保有期間の重要性が強調されなかったのは、なぜか?

なぜなら、現在ポートフォリオ理論が提唱されたころに、経済学者の多くが、ランダムウォーク仮説を信じていたからである。

ランダムウォーク仮説では、保有期間が長くても短くても、株式のリスクは変化しないと考える。

そのため、ポートフォリオの構成配分を考えるうえで、保有期間を考慮する必要がなかったのである。

しかし、表2-2のようなデータで判明したことで、保有期間は、ポートフォリオ理論の重要な要素となった。

株式投資の利回りが、平均回帰の法則に従う事実が明らかになったためだ。

物価連動国債

米国政府は、1997年1月に物価に連動する国債を初めて発行した。

物価高騰(インフレ)による損失を避ける事ができる、国債である。

物価連動国債の利回りは、約2%ほど。

これは、株式平均利回り6%と比べても、決して高い利回りではない。

それでも、株式投資の短期リスクを避けつつ、物価高騰のリスクも避けたい投資家には、魅力的な投資商品となった。

長期投資家にとって、物価連動国債は、たいして利回りが高くない通常の債券より、明らかに有利な資産である。

結論

結論

- 【短期投資】株式のリスクは、債券より高い

- 【長期投資】株式のリスクは、債券より低い

- 今後20~30年間のインフレについて、不確定要素が多い

- 30年物の米国債より、普通株を混ぜて分散させたポートフィリオのほうが、はるかに安定している

まとめ

この記事では、「株式投資第4版」「第2章リスク、リターン、資産配分」を要約しました。

- 株式投資は、リターンは大きいけど、ギャンブル性の高い投資

- 債券投資は、リターンは少ないけど、手堅い投資

そんな世間の印象ですが、全く逆。

株式投資は、長期保有することで、債券投資よりリスクが低く、利回りも高くなる

シーゲルはデータを積み上げ指摘しています。

ただ、1~2年ほどの短期保有では、株式投資はリスクが高いとの指摘もありますので、注意が必要です。