長期投資って、どれくらいの期間、株持ってればいいの?

この記事では、ウォーレン・バフェットの投資術を解説した本、『バフェットの法則』を紹介します。

内容としては、「第5章 バフェットのポートフォリオ管理」を要約した記事となります。

結論は、「5~10社の株式を、5年は保有せよ」です。

この記事で分かること

- バフェットが行っている株の買い方、管理方法

- バフェットが考える最適な銘柄数と保有期間

- 【実践】バフェットのポートフォリオ管理をやってみた

この記事の信頼性

- 「バフェットの法則」という本を丁寧に要約

- 筆者 ロバート・G・ハグストロームさんは、長年のバフェット研究家

- ロバートさん自身、バフェット投資術を使ったファンドを運用

筆者の言葉を、大切に丁寧な要約を心がけました。

この記事を書いた人

- 株式投資歴10年。バフェット本読書歴9年。

- 大損してバフェット投資術に出会う

- バフェット投資術実践中

この記事を読むメリット

- バフェットの行うポートフォリオ管理が理解できる

- バフェットの教えを実践した感想

- 時短。本を読むより早く学べる

「バフェットの法則」は、バフェット投資術を全体像をとらえ、比較的やさしく解説している本です。

残念ながら、具体的な株の銘柄選定の仕方や、いくらで買うかなどの記載はありません。

しかし、

- 投資の心構えや知っておきたいこと

- 自分でひとりで投資する際、軸となる投資の考え方

が満載です。

本記事をご覧いただき、投資手法として取り入れてみてください。

Contents

5章 バフェットのポートフォリオ管理 要約

バフェット流ポートフォリオの管理は、「安全マージン」が基準となる。

本質的価値と株価を比較した安全マージンに基づいて行われる(十分に割安か)

安全マージンの考え方は重要だが、それだけでは不十分。

ポートフォリオの管理におけるバフェットが考え出した、3つの概念も考慮する必要がある。

- 長期的な成長を目的とするポートフォリオの管理

- ポートフォリオの発展度を判定する別の基準

- ポートフォリオに必ず絡んでくる感情の浮き沈みと付き合うテクニック(第6章参照)

バフェットは、自らを「フォーカス投資家」と呼ぶ。

ごく少数の優れた企業に投資するスタイルのことである。

フォーカス投資という手法でのポートフォリオ管理は、大いに容易になる。

1 フォーカス投資とは何か

ポートフォリオ・マネジメントについては、2つの戦略が主導権争いをしている。

- アクティブ投資

- インデックス投資

である。

ともに、1つ問題がある。

「分散投資は実現するものの、一般的に高いリターンを生み出せない」のである。

バフェットは、多くの投資家にはインデックスファンドを勧めている。

一方で、第3の選択肢「フォーカス投資」を示す。

フォーカス投資とは

- 長期的に平均以上のリターンを生み出しそうな少数の銘柄を選び

- 投資資金の大部分をそこに集中させ

- 短期的な市場の上げ下げの中でも断固として保有し続けることである

フォーカス投資のコアは、平均以上の成績を上げる確率が最も高い企業に、投資を集中すること。

それらの企業は、12のバフェットの法則に従えば、浮かび上がってくる。

バフェットは次のように話す。

あなたが

1. 投資についてある程度知識があり、

2. ビジネスの数字を理解でき、

3. 長期的にビジネスの優位性を持ちながら、

4. 株価が割安な企業を5~10社選び出せるなら、

従来型の分散投資は無意味である。

バフェットはせいぜい5~10社がよいと言う。

普通の投資家は10~20社が適当だろう。

バフェットのポートフォリオ管理は、「少数の銘柄に集中投資する」フィリップ・フィッシャーの強い影響を受けている。

その影響は、次の言葉でもわかる

大きなチャンスにおける唯一の正しい行動は、大きく投資することだ

投資をするときはいつでも、少なくとも資金の10%をその銘柄に投じる勇気と信念を持つべきだ

フォーカス投資は、単に優れた10銘柄を選び出し、資金を等分に分けるといった単純な話ではない。

選んだ株式は、どれも利益を上げる可能性が高いが、その中にも優劣がある。

よりよいものに、多くの資金を配分するべきである。

フォーカス投資は、インデックス投資のリターンを上回る可能性が高い。

他の手法がよさそうなときでも、辛抱強くポートフォリオを維持することが、求められる。

短期的には、金利やインフレ、あるいは企業収益の当面の見通しが、株価を動かすことがある。

しかし、対象期間が長くなるほど、事業の動向が株価に大きな影響を与えるようになる。

最適な期間とは、バフェットなら5年と言うだろう。

彼が、バークシャーの実績を論じるときは、5年。

バフェットは市場の動きを無視する。

彼のパートナー、チャリー・マンガーも同様だ。

長期的に考えれば、企業の業績の強さが短期的な価格変動を補って余りあることを、知っているからである。

徐々に訓練することで、パニックに陥ることや市場の気まぐれに慌てて反応することがないように鍛えることは、十分に可能である。

2 フォーカス投資を支える数字

確率は、リスクを数学的に表現する言葉である。

2人の数学の天才、パスカルとフォルマー。

1654年2人によって、確率の仕組みが構築された。

パスカルとフェルマーの成果は、意思決定論のはじまりを告げるものであった。

意思決定の理論とは、何が起こるか不確実なときに、何をすべきか決定するプロセスである。

その決定をすることが、リスクを管理するあらゆる試みの出発点である。

パスカルとフェルマーは、確率論の発展に貢献した。

それに加えて、確率論を実用的なものにするための基礎を築いたのは、トーマス・ベイスである。

ベイズ推定による分析

ベイスの分析によって、

『さまざまなことが起きる可能性の中で、実際に起こるのは1つだけ』

という状況において、論理的に結果を考える方法が与えられた。

ベイスの概念

- 初めに入手可能な根拠に基づいて、個々の結果が起こる確率を求める

- 追加の材料が出てくれば、新しい情報に基づいて当初の確立を修正する

例として、AさんとBさん2人参加。

サイコロを振って、サイコロの目が「6」かを当てるゲーム

1. Aさんが、さいころを1度投げて、「6」が出る確率は、1/6

振ったサイコロの目は、1、2,3,4,5,6のどれか(6通り)

2. Bさんが、振ったさいころをサッと素早く隠して言う

さいころの目は、「偶数」(2,4,6)だ

振ったサイコロの目は、この時点で「偶数」。

サイコロの目は、1,3,5は除外。

2,4,6のどれか。(サイコロの目が「6」の確率 1/3)

3. さらにBさんが言う

その数字は、「4」ではない

「サイコロの目は、偶数だ」から、2,4,6のどれか。

さらにこの追加情報で、4が除外。

サイコロの目は、2,6のどれか。

つまり、「サイコロの目が6」の確率は「1/2」になった。(2か6のどちらか)

4. 最初の確率1/6が、新しい情報を得て確率1/3に修正、さらに新たな情報を得て確率は1/2に上がった

「1度」しか発生しない事象の確率をどう考える?

ベイスの分析は、利用可能なすべての情報を、そこにある状況についての推論あるいは意思決定に織り込もうとする試みだ。

ここでもう一つ考える事は「頻度」である。(同じことが繰り返して起こること)

不確実な事象でも、十分な回数を繰り返せば、その頻度は、起こりうるさまざまな結果の確率に反映する。

コインを10万回投げると、表が出る回数は5万回。確率は1/2。

頻度と確率を同じにするには、無限に繰り返す場合だけである。

難しいのは「1度」しか発生しない事象を扱う場合である。

発生頻度の分布をつくれるほど頻繁に回数が繰り返されないとき、確率はどう計算すればいいのか?

答えとしては、

一度しかない事象での厳密な確率の計算は、できない。

だから、主観的に確率を解釈するしかない

頻度から確率を導き出せるほど十分な回数を繰り返せないときに、私たちは自分の感覚に頼らざるを得ない。

そして、主観的に行った解釈の多くは、間違った方向に向かう。

ポイント

ベイズ統計分析の教科書によると、前提条件が合理的だと信じているなら主観的な確率が、頻度による確率と等しいと考えても問題ないとしている。

大事なことは、不合理で論理的でないものを排除して、合理的なものだけを残すことだ。

主観的な確率は、頻度に基づく確率の延長上にあると考えると分かりやすい。

確率ってむずかしそう・・・

例えば、プロ野球で今年ソフトバンクが優勝する確率は?ってどうかな?

ソフトバンクファンならもちろん100%!、そうでないなら人それぞれ?30%とか?

「今年」は1回しかない。しかもファンならって主観がたっぷり入っているよね。

そういった主観たっぷり入った確率でも、合理的ではない(ファンだから優勝100%!)ところを抜けばそこそこあてになるってことですね

確率論と市場

投資家が意識していると限らないが、意思決定にはすべて確率を使っている。

投資と確率論の関連の分かりやすい例が「裁定取引」

裁定取引は、2つの市場で、同じ証券の価格が異なる場合、その差をとらえて利益を得ることだ。

バフェットが裁定取引で行っているのは明らかに、「主観的確率」である。

バフェットが、買収における裁定取引で考えるのは、以下の確率である。

- 買収が本当に成功する確率

- 買収までの実現までの期間を考え、投資リターンをほかの投資の選択肢と比較(6か月で終わる確率)

- 裁定取引が損失に終わる確率

裁定取引に発生頻度に基づく分布はない。1つ1つが別種の取引だからである。

ここでお伝えしたいのは、「バフェットでも、主観たっぷりの確率を株取引で使っている」ということです

ケリーの最適化モデル

ケリーの最適化モデルは、成功の可能性を知ることによって、よい結果を得られるというモデルである。

成功する確率を知っている場合、どれだけの手持ちの資金を賭ければ、成長率を最大にできるかを求めるものである。

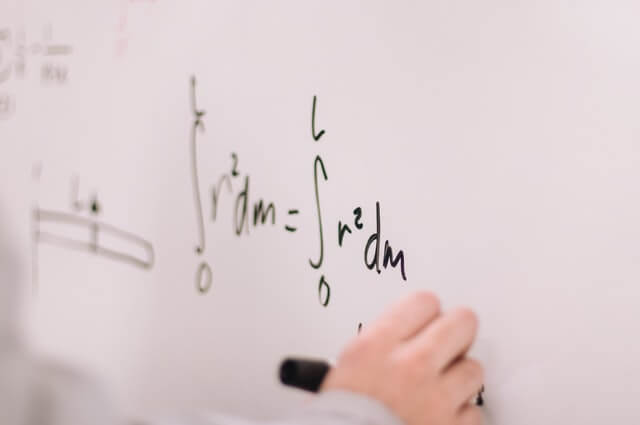

ケリーの最適化モデルの公式

2p-1=x

(勝つ確率(p)の2倍から1を引くと、全財産のうち何%(x)を投入するべきかわかる)

例を出した方が分かりやすいので、以下です。

【答え】 勝つ確率55%だとすれば、全財産のうち10%投入するべき

【公式】2p-1=x

勝つ確率55%、P=55%。

1=100%(に置き換える)。

2×55%-100%=110%-100%=10%

答え 10%(全財産のうち10%投入するべき)

ケリーの最適化モデルは、多数の銘柄、無数の株式投資家が参加する株式投資に使用することは可能である。

ケリーの最適化モデルを株式投資で使う際の3つのリスク

- 勝つまでに時間がかかることもあるため、たっぷり時間をかけること

- 借入金で投資をすると危険であること(バフェットも、強く警告している)

- 勝つ確率が高いゲームでも、お金を掛けすぎないこと(勝つ確率を高く見積もりすぎて負けるから)

ケリーモデルで資金の10%を賭けるという結果が出た場合、半分の5%だけ賭ける「ハーフケリー」の考え方が有効。

すべての投資家、フォーカス投資をはじめたばかりの人は、「ハーフケリー」を使うべきである。

株式投資への適用

ベイズの推定や、ケリーの最適化モデルを、株式投資に適用してみよう。

以下の流れである。

- 確率を計算する

- 勝つ確率が最高になるのを待つ

- 新しい情報で修正する

- 投資金額を決定する

1. 確率を計算する

買おうとしている株が、長期的に市場を上回る可能性がどれくらいあるか、確率を考える。

2. 勝つ確率が最高になるのを待つ

気に入った企業の株が、本質的価値を下回る価格で売られていたら、行動を起こすシグナルだ。

3. 新しい情報で修正する

企業が行うことに細心の注意を払うこと。

その企業が持つ他社より優れた優位性が崩れたなどの出来事があれば、確率が変わる。

4. 投資金額を決定する

まず、ケリーの公式で計算する。それから、ハーフケリーで投資金額を決める

確率を考えるのは初めての初心者であっても、使い方を学ぶことはできる。

株式について、このように考えられるようになれば、学んだことから利益を得られるだろう。

バフェットの相棒 チャリー・マンガーは、こう話す。

賢い投資家は機会が与えられたときに大きく賭けます。

勝つ確率が高い時に大きく賭け、それ以外の時は賭けません。

3 グレアム・ドット村に住むフォーカス投資家たち

1984年 バフェットが行った講演「グレアム・ドット村のスーパー投資家たち」は、古典的な読み物になった。

講演でバフェットが紹介したのは、グレアム・ドット村という架空の村に住む投資家たちの話。

村に住む投資家は、長い期間にわたって、市場を上回る成績を上げた人々である。

彼らは単に幸運だったのではない。

グレアムから学んだ原則(バリュー投資)に忠実だったからである。

彼らの意思決定はさまざまかもしれない。

しかし、市場での価格と本質的価値との差に着目し、そこから利益を上げようとする手法は、全員に共通している。

これら偉大な投資家に共通するのは、グレアム流のバリュー投資手法だけではない。

グレアム・ドット村のスーパー投資家たちは、バフェットとよく似たフォーカス投資ポートフォリオを運営していたのである。

フォーカス投資の元祖 ジョン・メイナード・ケインズ

著名な経済学者であるが、彼が伝説的な投資家だったことを知る人はあまりいない。

1927~1945年 ケンブリッジ大学のファンドを運営したケインズ。

フォーカス投資という言葉は使っていないが、ケインズの投資方針は明らかにフォーカス投資、そのもの。

選び抜いた少数の銘柄に意識的に集中して投資したケインズは、飛び抜けた投資成績を収めた。

バフェットの相棒 チャーリー・マンガー

バフェットと出会う前、弁護士だったマンガー。

仕事のかたわらに、投資ファンドを運用していた。

グレアム流の投資術を取り入れながら、少数の株式に資金を集中していた。

まさに、フォーカス投資そのものである。

フォーカス投資を原則として運用した最初のファンド セコイア・ファンド

ビル・ルーアンは、バフェットの友人であり投資家。

バフェットは、ルーアンの投資実績を長年見て賞賛していた。

1969年、バフェットのパートナーシップ解散に伴い、誕生したのがセコイア・ファンドのはじまり。

公開されているセコイア・ファンドの投資実績を見れば、しっかり銘柄を絞り、売買回数を抑えたポートフェリオを運営していたことが分かる。

平均して、ファンドの資金90%以上を、6~10銘柄に集中していた。

考えられる最高の株式を選別するために、徹底した企業調査を行った。

高い調査能力は、業界で最も能力が高いと評価された。

GEICO ルー・シンプソン

1970年代 GEICOに投資を開始したバフェット。

そのころに出会ったのが、ルー・シンプソンである。

バフェットは、ルーに関して次のように話す。

ルーは投資に理想的な資質を持っている。

人に頼らず、自分の調査に自信を持ち、ほかの人々と一緒かどうかに興味を示さない

ルー・シンプソンもまた、フォーカス投資を使いGEICOに大きな投資リターンをもたらした。

また、バフェットは、次のようにも語る。

ルーの慎重なフォーカス投資の手法は、私たちがバークシャーで行っているものと同じだ

フォーカス投資を調査してみると・・・

フォーカス投資家は数が少なく、統計的に意味のある結論を引き出せない問題がある。

成功したフォーカス投資家は、「手法が優れていたのでなく、たまたま運がよかっただけだ」という意見を否定しきれない。

そこで、統計学の研究所に依頼して、3,000件のフォーカス投資フェリオを作成してもらい実験をした。

そこでわかったことは、

- ポートフェリオを構成する株式の数を少なくすると、市場より大きなリターンを生み出す確率が上がる

- 同時に、市場より低いリターンになる確率も上がる

- 研究では取引コストは考慮されていない。ポートフォリオの回転率が上がれば、取引コストが上がるため、投資家のリターンは減る

まとめると、「賢い銘柄選択が重要だ」ということである。

グレアム・ドット村のスーパー投資家たちが、同時に銘柄選択の達人であったことは偶然ではない。

その後、フォーカス投資をさらに調査をしてわかったこと

投資ポートフォリオを、インデックスに似せれば似せるほど、インデックスに勝てるチャンスが減る

現在のファンドマネージャーは、インデックスと似たポートフォリオにする人が増えている。

運用成績が悪いと、投資家は必ず資金を引き揚げる。

だから、ファンドマネージャーは、大きく負けないようにしているからだ。

しかし、アクティブファンドのマネージャーがインデックスに似せれば似せるほどインデックスに勝てないのだ。

市場は合理的ではない

バフェットによる有名なグレアム・ドット村の講演の中で、最も重要な言葉は以下の言葉である。

感情的で貪欲な人々や、損をした人々など、ウォールストリートに渦巻く群衆が株価に影響を与えるとき、市場が常に合理的な価格を付けているとはとても言えません。実際、株価が不合理なことがよくあります。

ひどく間違った方向を示すこともある株価だけを頼りに、意思決定をする近視眼的な考え方に縛られなくてよい。

ファンドマネージャーや機関投資家、あらゆる個人投資家も含め、この業界全体が株価に近視眼的になっている。

投資信託でとくに顕著であるが、このような短期的な株価変動に固執する傾向は、投資業界全体を支配している。

本当の富の判定

フォーカス投資は、短期的では大きく負けているが、長期的には圧倒的なリターンを生む。

短期で負けているときに、いかに過ごすか。

バフェットなら、こう言うだろう

価格を唯一の判断指標とするこだわりを捨てよう。

短期だけ見て判断することはやめよう

価格が判断指標にならないとすれば、代わりに何を使えばよいだろうか?

バフェットの言葉を借りよう。

株式市場が1,2年閉鎖されても、私は気にしない。

さらに言う

- なぜ気にしないかは、バークシャーの完全子会社の株価が毎日発表されないことと同じだから

- 私たちの投資の運命は、投資している企業の運命によって決まる

- 株の一部、完全子会社にしているかは全く関係ない

つまり、株価を判断指標にせず、事業経営がうまくいっているかをチェックすることで、投資の価値が上がっているかどうかを判断するだけである。

毎日の株価や年間の価格変動で、投資が成功かどうかを判断しない。

ビジネスの成功を市場がなかなか評価しないときもあるが、しばらくすると追いついてくる

期間が長くなると、利益と株価の結びつきは強くなるが、常に予測可能ではない。

気まぐれに激しい動きが起こる可能性は、いつでもある

これらの言葉からも分かるように、バフェットは短期的な株価を全く気にしていない。

ルックスルー利益

ルックスルー利益とは、株主が株式投資の価値を把握しやすくするための考え方である。

バークシャーのような多くの投資先を有する企業において、決算で報告される通常の利益だけでは会社の成長を測るのに十分ではない。

バークシャーの投資先や子会社で再投資される内部留保も、考慮する必要があるからだ。

ここで言いたいことは、投資を株価ではなく、投資先の成長を考えようということ

投資家は、これから10年間くらいの間に、最高のルックスルー利益を生み出すポートフォリオを作ることを目標にすべきだ(バフェット談)

バフェットによれば、バークシャーの株価は、同社のルックスルー利益とほぼ同じペースで上昇しているという。

大切なのは、長い期間で見れば、「株価」「ルックスルー利益」には関係が確かにあるということだ。

バフェットは、アドバイスする。

ルックスルー利益の考え方を取り入れれば、投資家は短期的な市場の見通しよりも、長期的に事業をみるようになる。

投資成績も、改善される可能性が高まる

バフェットは追加投資をする際、次の2段階を考える

- すでに持っている株式をチェックし、それらよりも新しいものを買う方がよいかを検討する

- 新たな投資先が、すでに持っている株式に比べてよくない場合は投資をしない。よければ投資する(99%は投資見送りになる)

②は、ポートフォリオの価値を上げるために最も重要で、多く人がやっていないことである。

長期保有だからこそ好成績を上げられる

フォーカス投資は、必然的に長期的なやり方だ。

バフェットは、企業が平均以上のリターンを生み続け、経営者が利益を合理的に配分する限り、永遠に保有するだろう。

長期保有は、平均を上回る率で資産を増やせることに加えて、2つの重要なメリットがある。

- 取引コストを引き下げること

- 税引き後のリターンを引き揚げること

この2つを組み合わせた効果は絶大だ。

銘柄の入れ替え(回転)が少ないファンドは、頻繁に入れ替えるファンドに比べて、高いリターンを生み出している。

税金は高くつくため、投資家にとって最大のコストになる。

取引手数料、ファンドの運営費より高くなることも多い。

過小評価されがちだが、含み益は大きな価値をもつ。

株価が上昇しても、売らなければその利益に税金は発生しない。

含み益をそのままにしておけば、資金は複利でいっそう増加する。

低い回転率にピッタリくる投資法は2つ、

- インデックスファンド

- フォーカス投資

フォーカス投資のポイント

ポイント

- 企業の一部を所有するつもりで株式投資に取り組めないのであれば、株式投資に近づいてはいけない。

ポイント

- 所有する企業と同業他社を徹底的に研究し、そのビジネスについての第一人者になること

ポイント

- 5年あるいは10年間投資するつもりでなければ、ポートフォリオを組んではいけない。

ポイント

- 借入金でフォーカス投資を行ってはいけない。

- 借入金に頼らなければ、早くゴールできる。

- 突然、資金を引き揚げられると、どんなにうまく組成したポートフォリオでも失敗することを忘れてはいけない。

ポイント

- フォーカス投資家には、それに適した特性や性格があるという現実を受け入れること。

【実践】フォーカス投資を実際にどう使うか?

ここでは、本書で学んで実践していることをご紹介します。

ご参考になれば、幸いです。

実践していること

【買う】銘柄の研究を徹底して行う

【買う】勝てると思っても大金を掛けすぎない

【保有】保有銘柄は20まで、長期保有にこだわる

【保有】株価ではなく、投資先の企業の成長を思考の軸に置く

【売る】「売らない」が基本。状況が変われば売る

特に難しい理論などはありませんが、行動に落とし込むと少し様子が変わります。

一つずつ、やってみた実感を書いてみます。

【買う】銘柄の研究を徹底して行う

ポイント

- 所有する企業と同業他社を徹底的に研究し、そのビジネスについての第一人者になること

「フォーカス投資のポイント」より引用。

会社四季報や企業ホームページ、日々のニュース、書籍など情報は多い現代。

調べようと思えばだいたいは、調べれることができます。

さすがに、「そのビジネスの第一人者」まで調べつくすことは、難しいです。

しかし、銘柄や業界調査するとき、目安としています。

【買う】勝てると思っても大金を掛けすぎない

すべての投資家、フォーカス投資をはじめたばかりの人は、「ハーフケリー」を使うべきである。

本文中にありました、この言葉です。

「勝率55%なら、全財産の10%まで賭ける」。

ハーフ(半分)ですので、「全財産5%まで」

株で負けすぎて懲りているので、大金を掛けすぎなくなりました。

「これは勝てる!」と自信たっぷり銘柄でも、手痛く負ける経験があるからです。

運が悪くて負けたということも、結構経験あります。

すばらしい投資ができたとしても、投資では、運が悪く損をするときがあります。

大金をかけすぎないは、大事だと考えます。

【保有】保有銘柄は20まで、長期保有にこだわる

バフェットはせいぜい5~10社がよいと言う。普通の投資家は10~20社が適当だろう。

本文中にもありました、この言葉です。

実感として、15銘柄くらいがいい。

投資先企業を、しっかりした調査、目を光らせた監視をすると、20銘柄は多すぎて手に余るからです。

ちなみに、私の場合は、18銘柄でいっぱいいっぱいでした。

ポイント

- 5年あるいは10年間投資するつもりでなければ、ポートフィリオを組んではいけない。

「フォーカス投資のポイント」から引用。

長期保有は、日々の株価に惑わされる誘惑があるものの、実践しています。

「何が何でも5年は売らない!」という自分ルールを課しています。

短期売買より明らかに長期投資に切り替えて、成績はよくなりました。

【保有】株価ではなく、投資先の企業の成長を思考の軸に置く

ルックスルー利益の考え方を取り入れれば、投資家は短期的な市場の見通しよりも、長期的に事業をみるようになる。投資成績も改善される可能性が高まる

本文にもありました、バフェットの言葉。

株価に左右されないことは、相当難しい。

意識して、「考えることは、投資先の成長」と自分に言い聞かせています。

ネットで、サッと株価が見える時代です。

相当訓練が要りそうですね。

これが一番ムズい!株価を気にするなってムリ・・・

【売る】「売らない」が基本。状況が変われば売る

バフェットは、企業が平均以上のリターンを生み続け、経営者が利益を合理的に配分する限り、永遠に保有するだろう。

本文中にもありました、この言葉。

状況が変わらない限り、「株を売らない」。

バリュー投資では、基本的に安値で株を買います。

銘柄選定をしっかりすれば、金の卵を産む企業を見つけます。

金の卵を産む素晴らしい企業の株を、安値で買うことに成功。

今後も金の卵を産むであろう企業の株を、せっかく安く買えたのに、そう簡単に売れない、っていうのが本音です。

企業の本質的価値と株価を比べたとき、株価が高くなりすぎたときが売り時です。

ただ、ここでも多少高値になっても、金の卵を産む企業をそうそう簡単に売らないです。

まとめ

まとめてみます。

5章 バフェットのポートフェリオ管理

バフェットのポートフォリオ管理は、フォーカス投資に基づいている。

1 フォーカス投資とは何か

フォーカス投資とは、ごく少数の優れた企業に投資するスタイルのことである。

保有銘柄は、バフェットはせいぜい5~10社がよいと言う。普通の投資家は10~20社が適当だろう。

株式を保有する最適な期間とは、バフェットなら5年と言うだろう。彼が、バークシャーの実績を論じるときは、5年。

2 フォーカス投資を支える数字

ベイズ推定

ベイスの推定とは、『さまざまな可能性の中で、実際に起こるのは1つだけ』という状況において、論理的に結果を考える方法

ベイズの推定

1. 初めに入手可能な根拠に基づいて個々の結果が起こる確率を求める

2. 追加の材料が出てくれば新しい情報に基づいて当初の確立を修正する

「1度」しか起きないことの確率を考える事は難しい。よって、以下の結論となります。

ポイント

前提条件が合理的なら、主観的な確率でもある程度正しいと考えても問題ない

ケリーの最適化モデル

ケリーの最適化モデルとは、成功する確率を知っている場合、どれだけの手持ちの資金を賭ければ、成長率を最大にできるかを求めるものである。

ケリーの最適化モデルの公式

2p-1=x

(勝つ確率(p)の2倍から1を引くと、全財産のうち何%(x)を投入するべきかわかる)

【答え】 勝つ確率55%だとすれば、全財産のうち10%投入するべき

2p-1=x

勝つ確率55%→Pに55%を代入、1.0は100%に置き換えて計算すると

2×55%-100%=110%-100%=10% 答え 10%

実際に使う際は、『ハーフケリー』がよい。

『ハーフケリー』とは、ケリーの最適化モデルの公式により出た答えを半分に置き換えること。(例では10%→5%にする)

3 グレアム・ドット村に住むフォーカス投資家たち

バフェットが、講演で語った架空の村に住む投資家の住人たち。

グレアム・ドット村のスーパー投資家たちは、バフェットとよく似たフォーカス投資ポートフェリオを運営していた。

バフェットは短期の株価を気にしない。以下の言葉で分かる。

毎日の株価や年間の価格変動で投資が成功かどうかを判断しない。ビジネスの成功を市場がなかなか評価しないときもあるが、しばらくすると追いついてくる

毎日の株価や年間の価格変動で投資が成功かどうかを判断しない。ビジネスの成功を市場がなかなか評価しないときもあるが、しばらくすると追いついてくる

また、バフェットは、ルックスルー利益の重要性を説く。

ルックスルー利益とは、『投資先における利益が、再投資されどれくらい成長するのか考えること』である。

投資家は、これから10年間くらいの間に、最高のルックスルー利益を生み出すポートフェリオを作ることを目標にすべきだ(バフェット談)

ルックスルー利益の考え方を取り入れれば、投資家は短期的な市場の見通しよりも、長期的に事業をみるようになる。投資成績も改善される可能性が高まる

フォーカス投資のポイント

ポイント

・ 企業の一部を所有するつもりで株式投資に取り組めないのであれば、株式投資に近づいてはいけない。

ポイント

・ 所有する企業と同業他社を徹底的に研究し、そのビジネスについての第一人者になること

ポイント

・ 5年あるいは10年間投資するつもりでなければ、ポートフィリオを組んではいけない。

ポイント

・ 借入金でフォーカス投資を行ってはいけない。借入金に頼らなければ、早くゴールできる。突然、資金を引き揚げられると、どんなにうまく組成したポートフォリオでも失敗することを忘れてはいけない。

ポイント

・ フォーカス投資家には、それに適した特性や性格があるという現実を受け入れること。

【実践】フォーカス投資を実際にどう使うか?

実践していること

・ 【買う】銘柄の研究を徹底して行う

・ 【買う】勝てると思っても大金を掛けすぎない

・ 【保有】保有銘柄は20まで、長期保有にこだわる

・ 【保有】株価ではなく、投資先の企業の成長を思考の軸に置く

・ 【売る】「売らない」が基本。状況が変われば売る

続きは、第6章へ

第6章では、バフェット流の投資心理学。

「強欲」「恐怖心」に振り回されないようにするにはどうしたらいいのでしょうか?バフェットに学びましょう!

-

バフェットに学ぶ!投資心理学の使い方(バフェットの法則6章要約)

この記事では、ウォーレン・バフェットの投資術を解説した本、『バフェットの法則』を紹介します。 内容としては、「第6章 バフェットの投資心理学」を要約した記事となります。 要約の結論は、「心理的なワナを ...

続きを見る

よろしければ、ご参考までに

DVDもあります。